Что лучше: частые сделки или редкие? Какой подход в трейдинге оптимален? С одной стороны, каждый выбирает ответ именно для себя - тот, который подходит ему. Любой трейдер с опытом уже имеет на этот счёт собственное мнение. Однако большинство действительно успешных валютных спекулянтов склоняются к тому, что лучше открывать сделки реже, но так, чтобы они были среднесрочными или долгосрочными, а также приносили ощутимую прибыль.

Стоит ли просто прислушаться к ним или всё-таки поразмышлять самостоятельно? Учитывая, что опыт других трейдеров бывает положительным во внутридневной торговле, нужно рассмотреть мнения обеих сторон. Для этого приведём доводы каждой из них.

Аргументы дейтрейдеров: почему стоит открывать сделки чаще

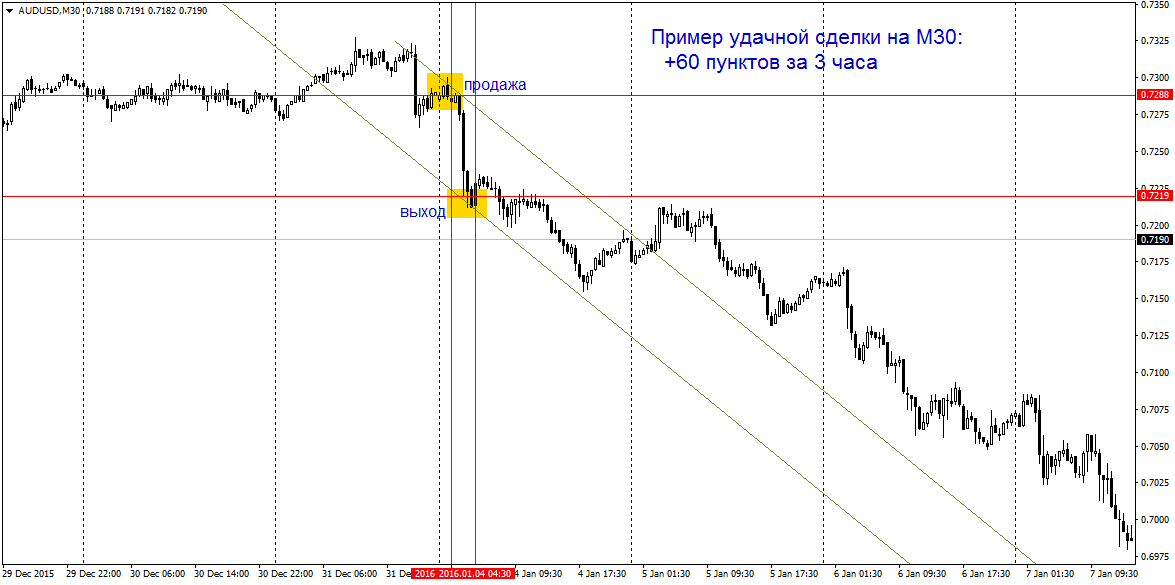

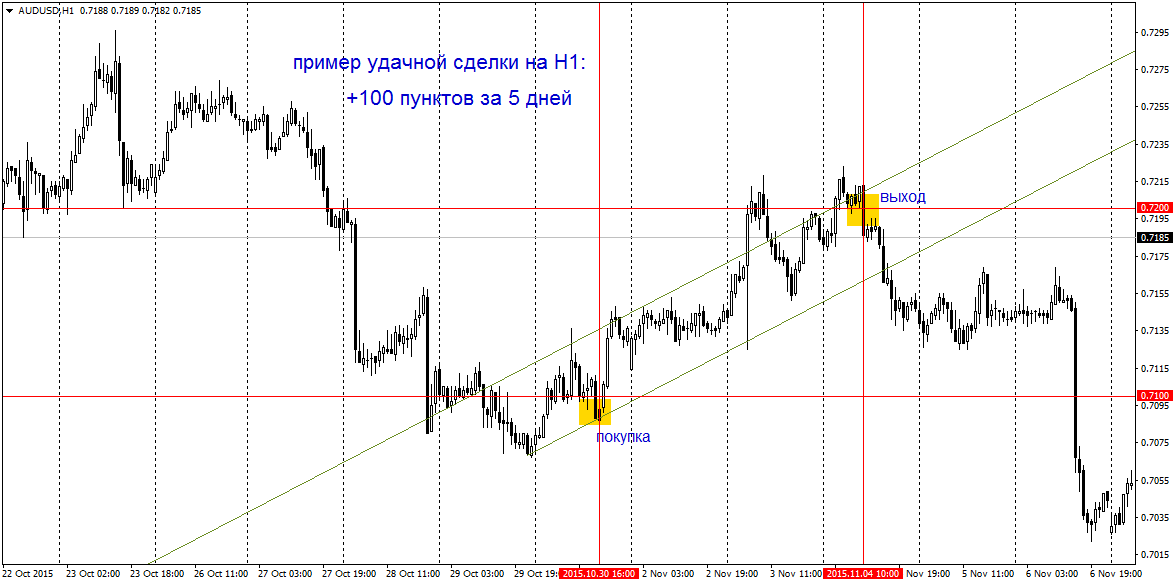

Обычные позиции, используемые любителями внутридневной торговли, приносят небольшую прибыль. Большинство получают 20-40 пунктов с одной позиции. Но самые дальновидные, терпеливые и осторожные могут выжидать время, чтобы войти в рынок в наиболее подходящий момент, и тогда их прибыль уходит далеко за 100 пунктов. Однако в этом случае, хотя они и занимаются дейтрейдингом, позиции открывают далеко не каждый день.

Иногда у них может быть по несколько сделок за сутки. Но обычно за счёт того, что они определяют сильный рост или падение одной валюты и открываются сразу на нескольких парах с её участием. Далее часто следует затишье на 2-3 дня или больше.

Но на самом деле такие дейтрейдеры - это настоящие профессионалы, которые сумели совладать со своими эмоциями, а также могут правильно рассчитать хорошую сделку. Если говорить именно об их аргументе в пользу внутридневного трейдинга, то он звучит примерно так: "На рынке быстрое направленное движение происходит не часто. Но его можно выждать, найти правильный момент для входа, после чего за несколько часов получить солидный прирост прибыли". Этот прирост обычно варьируется от 80 до 200 пунктов.

Если же брать в расчёт среднестатистического дейтрейдера, то он приведёт следующие аргументы в пользу своего подхода:

- Возможность открывать много сделок - почти каждый день доступен хотя бы один вариант. В целом за неделю можно найти десятки моментов для покупки или продажи. С этим сложно поспорить. Действительно, чем короче сделки или чем меньше с них прибыль, тем больше возможностей на графике.

- Лёгкость ожидания. Многим трейдерам, особенно тем, у кого нет опыта, тяжело ждать результата принятого решения. В момент нажатия кнопки "buy" или "sell" они делают свой выбор в соответствии с собственным прогнозом, и им сложно дождаться момента, когда этот прогноз будет подтверждён или опровергнут. Некоторые даже по ночам не спят, проверяя 2-3 раза свои сделки... В этом плане дейтрейдинг морально переносить гораздо проще. Если вы тоже склонны переживать за результат своего прогноза, то короткие сделки - хороший выход для вас.

- Постоянная активность и получение опыта. Очевидно, что больше опыта получит тот, кто чаще присутствует на рынке. Хотя на это противники коротких сделок отвечают, что "набивать руку" можно и на демо.

- Меньшая вероятность того, что какое-то внезапное событие перевернёт ваш прогноз вверх дном. Гораздо проще предугадать ближайшее будущее, чем далёкое. При краткосрочной сделке вы можете просто проверить экономический календарь и быть спокойны. При среднесрочной и особенно долгосрочной за промежуток времени от открытия сделки до её закрытия может произойти что угодно - вплоть до начала кризиса или войны.

- Быстрое получение прибыли. Вам не нужно долго ждать. Хотя долгосрочные сделки приносят порой до 1000 пунктов и более, ожидание длится неделями и месяцами. В дейтрейдинге на мелких сделках можно заработать больше за то же время.

Как видите, список плюсов довольно обширный! Очевидно, что от того, открываем мы сделки чаще или реже, зависит многое. Кажется, что дейтрейдинг идеален. Но что скажут на это сторонники более долгих сделок?

Аргументы сторонников среднесрочной и долгосрочной торговли

Эти люди, как правило, более осторожны и расчётливы. Возможно, именно поэтому среди них встречается больше профессионалов, а вовсе не потому, что они выбрали такой тип торговли. Но всё же у них на этот счёт своё мнение.

Аргументы в пользу долгосрочной и среднесрочной торговли, в частности, редкого открытия позиций, звучат так:

- Вероятность крупной прибыли (500-3000 пунктов) позволяет трейдеру не гнаться за срочным входом в рынок. Ему не нужно сломя голову нажимать на кнопку покупки или продажи, он может подумать над своим решением несколько часов, а иногда даже пару дней. У него есть время выбрать лучшую точку входа. Минимизируется количество позиций, которые были открыты на эмоциях. Снижается процент неверных сделок.

- Количество времени на поиск и обдумывание каждой позиции резко увеличивается. Когда вы получаете 20-50 пунктов с одной сделки, вам необходимо открывать их побольше, чтобы получить хороший заработок, сложенный из нескольких мелких плюсов. В таком случае трейдер часто открывается даже тогда, когда разумных причин на это нет. Если же он знает, что хороший прогноз принесёт ему несколько сотен, а то и тысяч пунктов, он не будет спешить и искать как можно больше подходящих ситуаций на графике. Он спокойно выждет лучший момент и получит свои деньги.

- Остаётся больше свободного времени для получения опыта и новых знаний. Дейтрейдер несколько часов в день погружён в торговлю. Помимо поиска сигналов, ему нужно ещё и отслеживать уже открытые сделки, часто приходится закрывать их вручную. Сторонник среднесрочной или долгосрочной торговли может по несколько дней не заходить в терминал.

Если обобщить мнения, то эти люди обычно считают себя профессионалами, а дейтрейдеры - теми, кто сумел обмануть рынок и получать как можно больше. На деле же процент прибыли зависит не от долгосрочности или среднесрочности торговли, а от личных качеств специалиста и рациональности его подхода.

Вы могли убедиться, что у каждой стороны предостаточно разумных аргументов. Осталось только выбрать, что для вас более удобно и приемлемо.