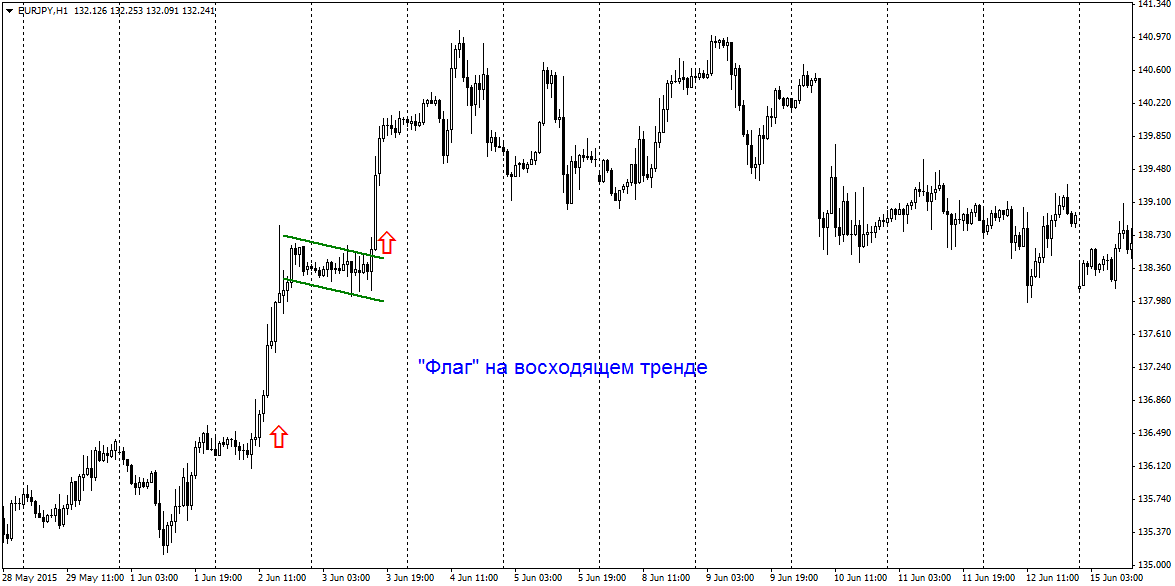

Флаг является моделью, предвещающей продолжение тенденции. Как и все подобные фигуры в графическом анализе, образуется после стремительного движения цен и выглядит как замедление (для специалиста) или как переход рынка во флет (для того, кто не разбирается в распознавании паттернов). Когда временное затишье проходит, за ним следует продолжение тренда, причём, как правило, такое же сильное, какой была тенденция до этого.

Флаг может формироваться как при нисходящем, так и при восходящем движении цены. Основные правила образования данной фигуры:

- Резкий взлёт или падение графика на несколько десятков (для Н1-Н4) или сотен (для D1 и выше) пунктов. Происходит, как правило, в течение 1-3 торговых сессий, но может длиться и дольше.

- За ним следует флетовое движение с небольшим диапазоном – иногда говорят, что образуется прямоугольник. Обычно можно без труда начертить границы этого бокового канала. В правильном «флаге» флет должен быть слегка наклонён в сторону, противоположную предыдущему движению. Как минимум, допустимо, чтобы он был направлен горизонтально. Если же флет наклонён в ту же сторону, в какую двигался тренд, это может говорить о развороте, а не о продолжении. В таких случаях фигуру лучше игнорировать, либо выставлять sell stop/buy stop очень далеко от уровня предполагаемого пробоя.

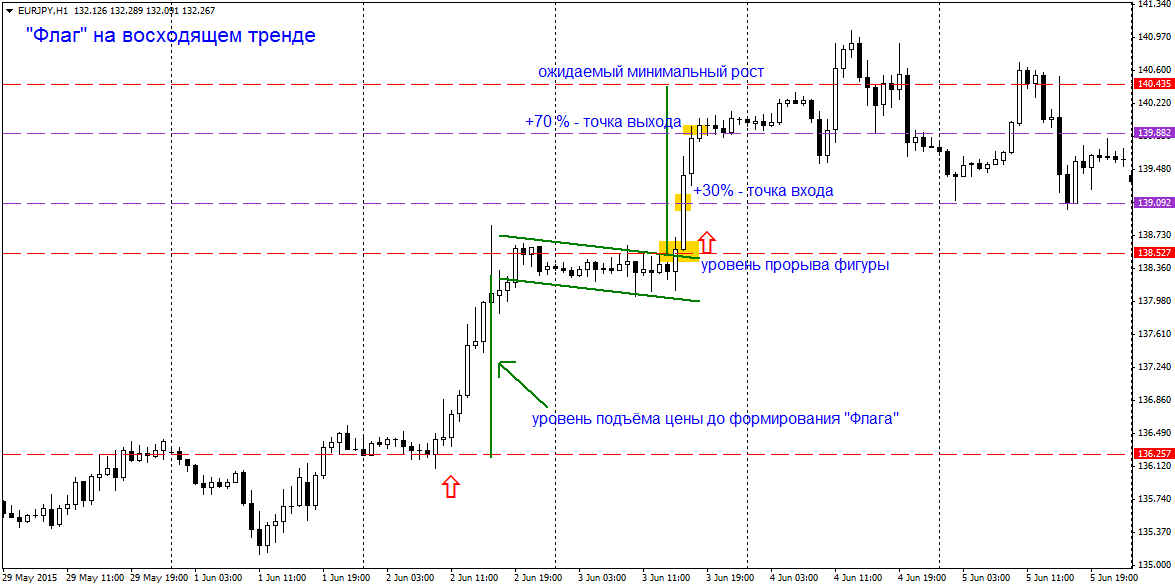

- Прочертите линии канала сформировавшегося флета. Замерьте длину предыдущего взлёта или падения цены. Отмерьте такой же отрезок от края диапазона – предполагаемого уровня прорыва – в сторону продолжения тренда. Это и будет минимальный ожидаемый рост или падение, в зависимости от того, при какой тенденции сформировалась фигура – верхней или нижней.

- Далее получившийся отрезок ожидаемого движения вам нужно поделить на три части. Отмерьте 30 % - это будет точка входа. Отмерьте 70 % (или те же 30, только с обратной стороны) – это точка закрытия позиции.

Данный подход справедлив для всех фигур графического анализа. Многих трейдеров смущает то, что они теряют львиную долю возможной прибыли – более половины. Но это оправданный шаг. На рынке Форекс всегда присутствует элемент непредсказуемости. Какими бы хорошими ни были графические модели, иногда они не отрабатываются. Первые 30 %, которыми придётся «пожертвовать», уберегут вас от ложных прорывов. Вторые 30 % - от ситуаций, когда фигура не отработалась полностью.

Если же по достижении 70 % от ожидаемой прибыли вы найдёте 2-3 сигнала, говорящих о предстоящем росте цен (для верхнего тренда) или предстоящем падении (для нижнего), то сделку можно оставить открытой.

Обратите внимание! Стремительный рост цены перед формированием флага иногда бывает вызван вышедшей новостью. В этих случаях вероятность отработки остаётся, но снижается. Будьте внимательны. Проверить, был ли причиной фундаментальный фактор, можно в экономическом календаре на сайте вашего брокера.