В последнее время волатильность рынка увеличилась – об этом часто говорят аналитики. Особенно ощутима такая тенденция в последние пару лет. Вы можете отследить это сами на графиках или поверить специалистам на слово: на большинстве валютных пар «размах цены» стал гораздо больше.

С одной стороны, это плюс для трейдера. Волатильные пары всегда ценились по той причине, что на них можно заработать больше денег (пунктов) за меньший промежуток времени. Если прежде приходилось специально их выбирать для некоторых стратегий, то теперь можно брать практически любой инструмент.

Но всё же есть и свои минусы. В динамичности пары – две стороны медали. Первая и позитивная – более высокий доход даже с краткосрочных сделок. Вторая, довольно неприятная – то, что это порождает высокий уровень риска. Большая волатильность означает значительные просадки и ранние закрытия по стоп-лоссам. Проще говоря, трейдеру очень легко попасть в такую ситуацию, когда цена зацепит его s/l, и сделка закроется в минус. Хотя после этого график вполне может пойти в обратную сторону. Такие моменты очень досадные.

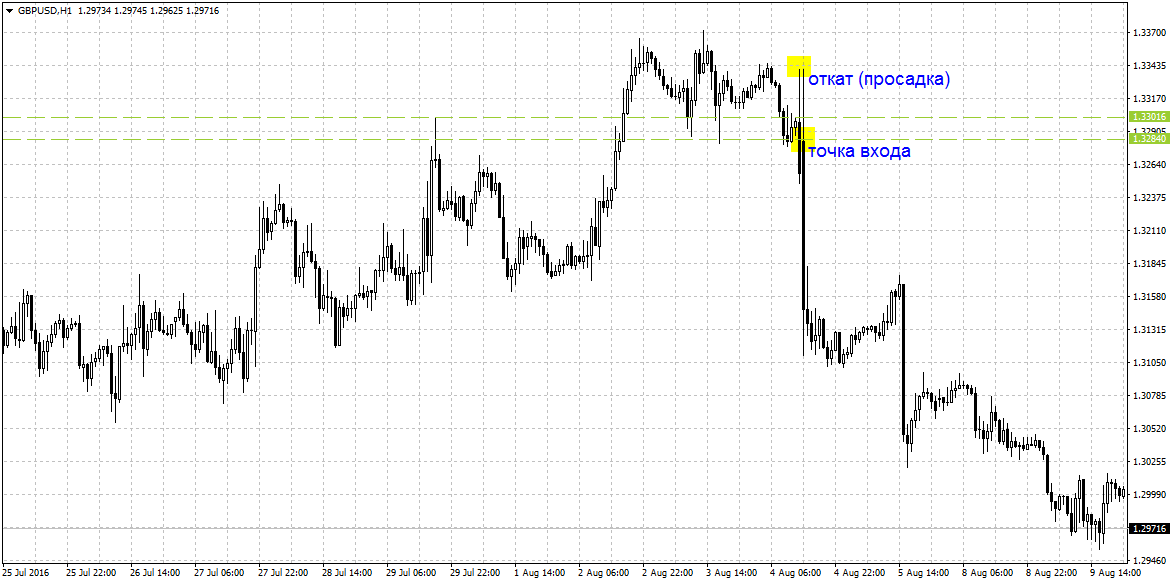

На графике – фигура «Тройная вершина» (также можно интерпретировать как «Голову и плечи»). После пробоя цена проходит требуемые 30 %, затем происходит просадка более чем в 60 пунктов.

Если в прошлом стоп-лосс рекомендовали выставлять хотя бы 20, а лучше 30 пунктов, то сегодня многие профессионалы нередко говорят о 50 пунктах минимум. И это полностью оправдано уровнем волатильности, который теперь наблюдается на валютном рынке.

И давайте обратимся к теме мани-менеджмента. Если его соблюдать, то стоп-лосс должен быть меньше тейк-профита хотя бы (!) в два раза. То есть нужно искать сделки, где ожидаемая прибыль составляет от 100 пунктов и более.

Выводы интересные:

- Если это правило не соблюдать, то риск становится очень высоким, даже если s/l будет равен t/p. Тем, кто планирует предположительный уровень прибыли устанавливать меньше, чем возможный уровень убытка, лучше даже не открывать сделки.

- Если это правило соблюдать, то дейтрейдерам придётся сильно фильтровать сигналы. Теперь мелкие позиции для получения небольшого профита становятся рискованными.

- Любителям скальпинга и вовсе не радостно. Мани-менеджмент соблюсти при 50 пунктах стоп-лосса для них просто невозможно.

Отказаться от скальпинга, минимизировать количество сделок внутри дня? Получается, что нужно поступить именно так. Трейдеры к этому не готовы. Аналитики рекомендуют переходить на среднесрочную и долгосрочную торговлю, чтобы снизить риски. Последовать их совету или остаться при своём мнении? Лучше всего каждому трейдеру протестировать размер просадок на его стратегии, паре и таймфрейме. Только так вы сможете получить точный ответ на данный вопрос.