Паттерн свечного анализа «Повешенный» - аналог «Молота», только в данном случае модель говорит о развороте восходящего тренда. Негативный окрас названия связан с внешним видом фигуры, а также с тем, что в пору торговли товарами и фьючерсами снижение цены было плохим признаком. А свечной анализ сформировался именно тогда.

Для формирования данной модели необходим предшествующий главной свече восходящий тренд или хотя бы небольшой канал. При его отсутствии, либо если он слишком слабо выражен, паттерн не может считаться правильным и вообще не должен использоваться как сигнал для открытия сделок.

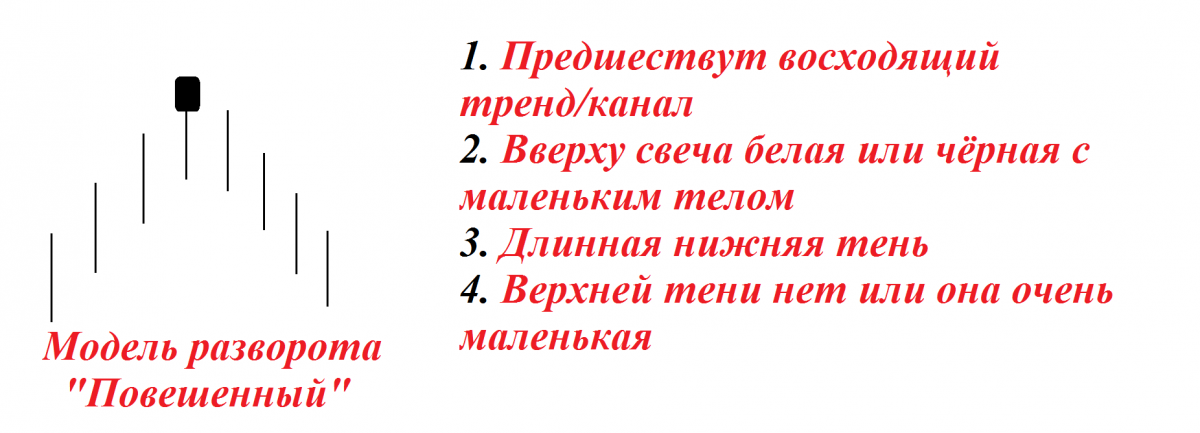

Условия формирования данной модели должны быть следующими:

- До появления главной свечи – «Повешенного» - на рынке присутствовал явный восходящий тренд, или хотя бы небольшой канал аналогичного направления.

- На самом верху сформирована свеча с маленьким телом (по форме приблизительно квадратным), длинной нижней тенью и отсутствующей или почти отсутствующей – верхней. Нижняя тень должна быть как минимум вдвое длиннее самого тела, а тело может быть любого цвета.

- Выше «Повешенного» никакой ближайшей свечи быть не должно.

Несмотря на то, что «Молот» и «Повешенный» обычно представляются как одинаковые модели, только для разных трендов (нисходящего и восходящего), разница очевидна. Если у «Молота» до того, как цены вернулись в зону точки открытия, график стремился в направлении текущей тенденции, то у «Повешенного» - наоборот, цены пытались уйти в обратную сторону, против существующего тренда.

В то же время это вряд ли означает кратковременный откат – при нём сформировалась бы более длинная чёрная свеча. Чтобы убедиться, не коррекция ли это была, просто переключитесь на меньший таймфрейм и прочертите трендовую линию.

У данной модели есть усиливающие факторы. Если вы нашли хотя бы один из них, это плюс для такого сигнала:

- Тело свечи чёрное.

- Большой разрыв между ценой закрытия «Повешенного» и ценой открытия следующей свечи – она должна открыться ниже. Чем больше разрыв, тем лучше.

- После формирования модели появилась чёрная свеча. Важно, чтобы она уже закрылась – до этого нельзя быть уверенными в подтверждении.

- Тело очень маленькое. По сути, чем оно меньше, тем более явным является сигнал.

- Тень очень длинная. Чем она длиннее, тем лучше сигнал.

Наличие усиливающих факторов – положительный показатель. Также крайне желательно находить другие подтверждающие сигналы к продаже в техническом анализе.