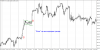

Данная фигура в графическом анализе не слишком популярна, хотя и достаточно хорошо отрабатывается. Причина её невостребованности среди трейдеров – в сложности интерпретации. Каждый видит картину на графике по-своему, и в случае с «Шипами» различие мнений проявляется очень сильно.

Также вы можете встретить её под названиями:

- V-образная вершина;

- V-образное основание.

Соответственно, это одна и та же фигура, разница лишь в том, где именно она формируется – наверху графика или внизу.

Обратите внимание! Данная модель часто образуется и отрабатывается на паре GBP/USD. Однако при этом нужно осторожно подходить к торговле, потому что, в силу большой волатильности данной пары, во время формирования шипа график может отбрасывать хвост на десятки пунктов даже на мелких таймфреймах (М15-М30).

Правила формирования модели:

- На графике присутствует очень быстрый направленный тренд вниз или вверх. Его быстрота определяется углом наклона. Такая тенденция настолько сильная, что даже уровни поддержки и сопротивления весьма приблизительны, поскольку не видно чётких границ хождения цены в пределах канала. Если у вас включен свечной график, то тренд может выглядеть так, словно почти каждая свеча касается и поддержки, и сопротивления.

- На самой вершине или в самом основании (в зависимости от того, каким было направление тренда) происходит разворот. Сигналом к этому является прорыв уровня поддержки для нисходящей тенденции или уровня сопротивления – для восходящей. Чтобы убедиться, что пробой не был ложным, дождитесь закрытия свечи, а также отмерьте расстояние от линии тренда.

Отмеряют его «на глаз», чётких правил здесь нет. Это ещё один недостаток данной фигуры. Всё зависит от таймфрейма: для Н1 – 10-20 пунктов, для Н4 – 20-40, для D1 – 40-50. Но и это весьма приблизительно. Лучше просто использовать дополнительные сигналы для входа, в том числе расчерчивать уровни по правилам графического анализа.

Особенностью этой модели является то, что иногда на вершине/в основании может образоваться две-четыре мелких свечи, и только после этого наступает перелом. На меньшем масштабе они будут выглядеть как временный флет. Также иногда вершина/дно формируется в виде свечи, отбрасывающей длинную тень в направлении, противоположном тренду. Это усиливает сигнал.

Применять «шипы» в анализе нужно осторожно из-за опасности неверного распознавания их на графике. Всегда используйте дополнительные показатели. В то же время стоит заметить, при формировании такой фигуры вслед за стремительным ростом следует не менее стремительное движение вниз, и наоборот. А это означает отличную возможность получить хорошую прибыль за короткий промежуток времени.

Уровень снижения обычно равен уровню предшествующего роста, если тренд был восходящим, а уровень роста – уровню снижения, если тенденция была нисходящей. Ориентируйтесь на это, но выйти из рынка нужно до того, как цена полностью пройдёт ожидаемый отрезок.