В списке стандартных осцилляторов терминала МТ4 можно найти любопытный индикатор под названием Моментум. Стандартно его предлагают использовать таким образом:

- дождаться большой впадины и после этого – разворота вверх, и тогда покупать;

- или дождаться высокого пика, а затем разворота, и тогда открыть сделку на продажу.

Но есть и ещё одна способность этого индикатора, которая мало обсуждается, и в книгах по трейдингу упоминается вскользь. Это образование дивергенций, то есть расхождений цен и показателей Моментума. Отдельно нужно сказать, что подобные сигналы можно искать на большинстве осцилляторов, но в данном случае рассмотрим работу именно по нему.

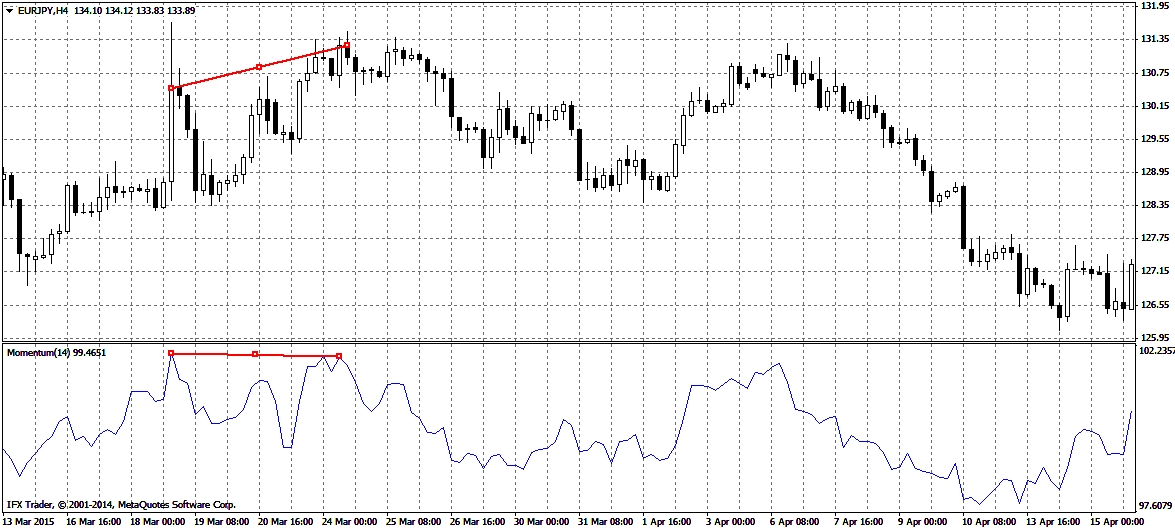

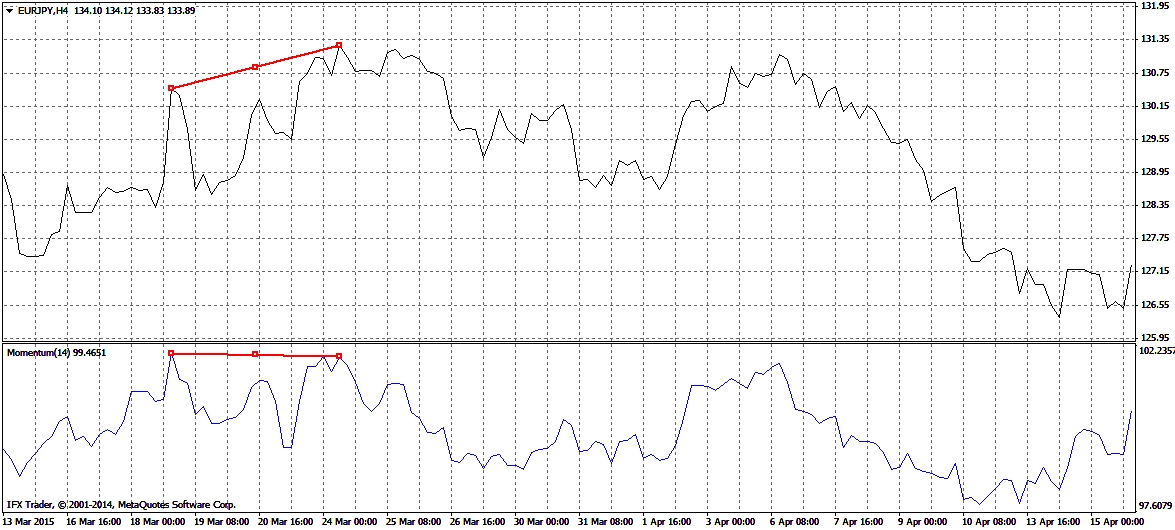

Расхождение выглядит так же, как и на MACD (наиболее известный вариант использования дивергенций). Цены достигают пика, затем снижаются, после чего достигают новой вершины; на индикаторе при этом новая вершина не вырисовывается. Значит, можно продавать – вероятно, будет снижение.

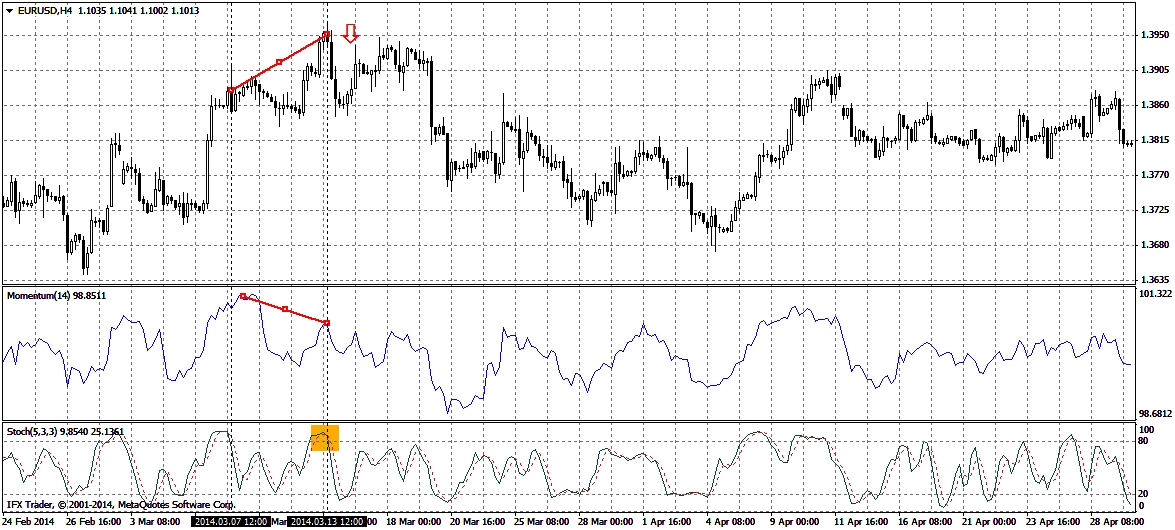

На первом рисунке видно, что первая вершина была закрыта ниже второй, если не считать большого скачка вверх – он отображается теперь в виде тени. Поскольку опытные трейдеры в большинстве своём рекомендуют смотреть на средние цены или цену закрытия, а не на экстремумы, можно считать, что всё-таки первый пик был ниже. Если переключиться на линейный график, как показано на втором рисунке, это и увидим – расхождение с Моментумом. А в дальнейшем – немалое снижение.

И всё же одной дивергенции маловато в качестве сигнала, поэтому для настоящей торговой системы нужно разбавить её ещё одним признаком будущего направленного движения рынка.

Настройка графика

Настройте график следующим образом.

- Пара – любая.

- Временной период – любой, но лучше от Н1 до D1.

- Индикатор Моментум со стандартными настройками.

- Стохастик, тоже с обычными настройками.

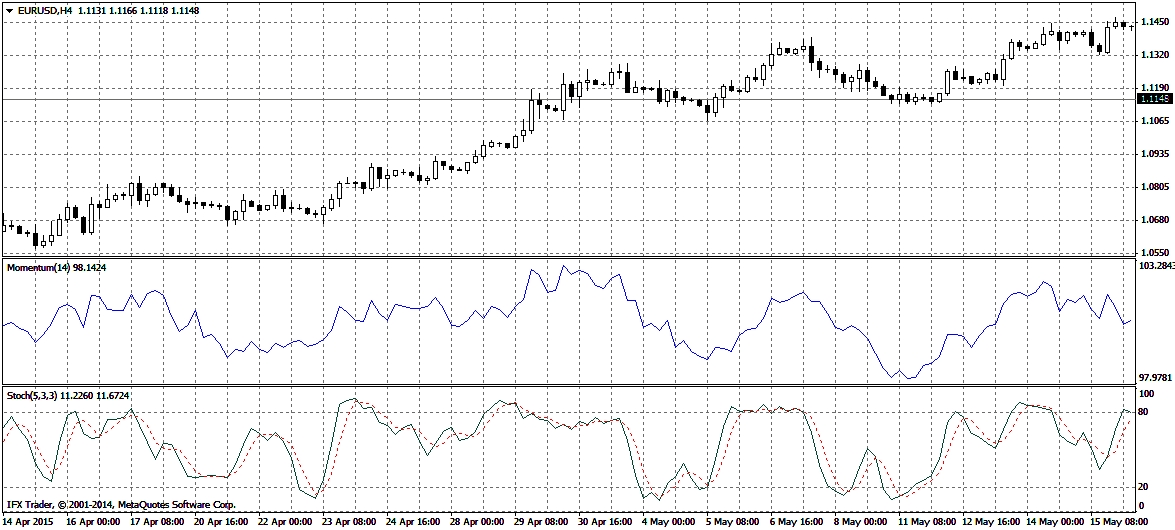

График, настроенный для работы по стратегии.

Можно настроить подобным образом одну пару или несколько. Лучше всего сигналы работают для ловли откатов в тренде, а также тогда, когда на рынке присутствуют разнонаправленные, но сильные движения.

Торговля по Стохастику и Моментуму

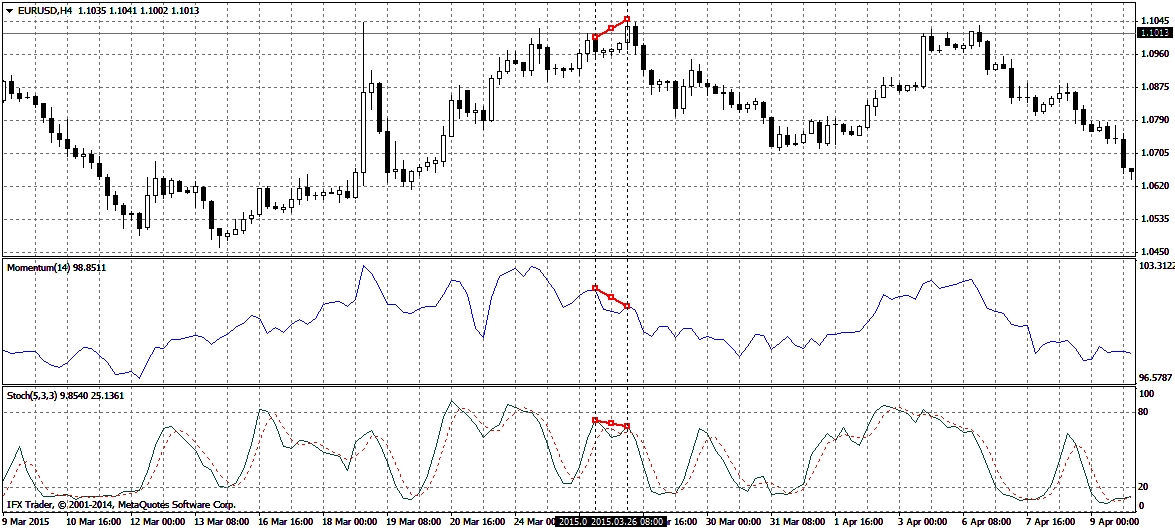

Идеальный сигнал для входа – две дивергенции сразу, когда они возникают одновременно и на Стохастике, и на Моментуме.

- Для продажи. Цены достигли одного пика, затем, после снижения – очередного, который выше предыдущего. При этом на обоих индикаторах возникли расхождения – они не дотянули до новой вершины. В этом случае продаём, дождавшись начала снижения Стохастика и Momentum.

- Для покупки. График достиг одного дна, потом очередного, расположенного ещё ниже предыдущего. Одновременно с этим на обоих индикаторах наблюдаются дивергенции – их линии не дошли до нового дна. Покупаем после того, как Momentum и Стохастик развернутся и начнут повышаться.

После образования сразу двух расхождений снижение цен составило более 350 пунктов.

Также есть второй вариант работы по данной стратегии, дающий менее внушительные результаты (т.е. не так часто отрабатывающийся), но он тоже очень неплох.

- Для продажи. На Моментуме возникло описанное выше расхождение, дающее сигнал на продажу. Линии Стохастика поднялись над уровнем 80 и уже развернулись обратно (но ещё не вышли из этого уровня). Отлично, если при этом основная линия (синяя) ниже сигнальной (пунктирной красной).

- Для покупки. На Моментуме возникает дивергенция на покупку. Стохастик ушёл под уровень 20, а теперь развернулся наверх, но ещё находится под данным уровнем. Усиливающий сигнал – когда при этом основная (синяя) линия выше сигнальной (красной пунктирной).

На Моментуме образовалось расхождение – сигнал на продажу, в то время как Стохастик разворачивался вниз из уровня 80. После этого было два варианта: взять небольшую прибыль или переждать возвращение к исходным ценам, а затем получить в 3-5 раз больше.

Первая ситуация возникает достаточно редко, вторая – почаще. Обе дают хорошие финансовые результаты. Вы можете регулярно использовать дивергенции осцилляторов в своей торговле и получать на этом стабильную прибыль.